Overweeg je om een motorfiets aan te kopen waarmee je ook professionele verplaatsingen voor je vennootschap zal doen? Denk niet te snel dat je deze investering het beste verwerkt in de boekhouding van je zaak. Wij raden je alvast aan om die moto meestal privé te kopen en leggen uit waarom.

Kan je een motorfiets wel kopen met je vennootschap?

Ja, je kan zelfs een auto én een motorfiets inbrengen in de boekhouding van je vennootschap. Voor je bedrijf zijn de kosten van deze aankoop zelfs volledig aftrekbaar. Zowel de afschrijving van de moto zelf (termijn: 5 jaar) als de kosten van het onderhoud en de herstellingen, brandstof, verzekering, verkeersbelasting, motokledij, … mag je in rekening brengen!

Let op! Voor motokledij wordt de afschrijvingstermijn gereduceerd tot drie jaar (Ci.RH. 241/559.092, 23.11.2005) .

Hoewel een aankoop via de vennootschap op het eerste gezicht interessant lijkt, denk je toch best even goed na. Wanneer je de moto ook inzet voor privéverplaatsingen dan beschouwt de fiscus dit als een voordeel van alle aard. Een fikse privé-belasting is het gevolg. Waar, bij je auto, en dit voordeel bepaald wordt door een forfait, belast de fiscus het motogebruik op basis van de werkelijke waarde! Concreet vermenigvuldigt de fiscus de kosten die je vennootschap maakt voor de moto met het percentage privékilometers. Gevolg: hoe meer je de moto privé gebruikt, hoe hoger de belasting. Opgelet! Woon-werkverkeer wordt eveneens beschouwd als privégebruik.

Meestal geen recht op investeringsaftrek

Alleen wanneer je kunt bewijzen dat je de motorfiets uitsluitend gebruikt voor bedrijfsdoeleinden, kan je genieten van een investeringsaftrek van 25%. In de meeste gevallen gebruik je een moto ook voor privéverplaatsingen, inclusief van en naar het werk. In al deze gevallen vervalt het recht op een investeringsaftrek (art. 75 WIB 92).

Beperkte aftrek btw

Aangezien je de btw op de aankoop, het onderhoud en de herstellingen van de moto en alle accessoires slechts mag aftrekken naargelang het beroepsgebruik, is ook hier het voordeel meestal beperkt. Voor de berekening ervan zijn drie methodes mogelijk:

- een registratie van de kilometers die je in detail dient bij te houden

- een formule die gedeeltelijk forfaitair is en wordt berekend op basis van het woon-werkverkeer

- een forfait van 35% volgens de beslissing E.T. 119.650/4, 09.09.2012

Privé aankopen en kosten recupereren

Wanneer je de moto privé betaalt, geniet je het voordeel dat je een groot deel van de kosten kunt recupereren uit je vennootschap. Het betreft hier de beroepsmatige en de woon-werkkilometers. Momenteel bedraagt de forfaitaire vergoeding voor bv. klantenbezoeken met je moto € 0,3707 per km. Deze mag je vennootschap volledig aftrekken. Door de jaarlijkse aanpassing op 1 juli zal dit bedrag weldra een beetje verhogen. Wanneer je ook woon-werkverplaatsingen doet met de moto dan mag je deze kosten aftrekken van je belastbaar bedrijfsleidersloon in je privé-aangifte. Dit kan op twee manieren:

- de werkelijke kosten aftrekken. Dit zijn de totale motokosten x het percentage van woon-werkkilometers

- een forfait van € 0,15 per kilometer aftrekken volgens art. 66bis WIB 92

Tip. Welke van bovenstaande methoden je kiest, mag ieder jaar verschillen. Het bewijzen van je werkelijke kosten is meestal het voordeligst.

Let op! Je woon-werkverplaatsingen aftrekken als beroepskosten is alleen interessant wanneer je werkelijke kosten groter zijn dan je kostenforfait van 3%, met een maximum van € 2.660 (inkomsten 2022). Recuperatie van de btw is niet mogelijk, aangezien je als privépersoon niet btw-plichtig bent.

Concreet voorbeeld

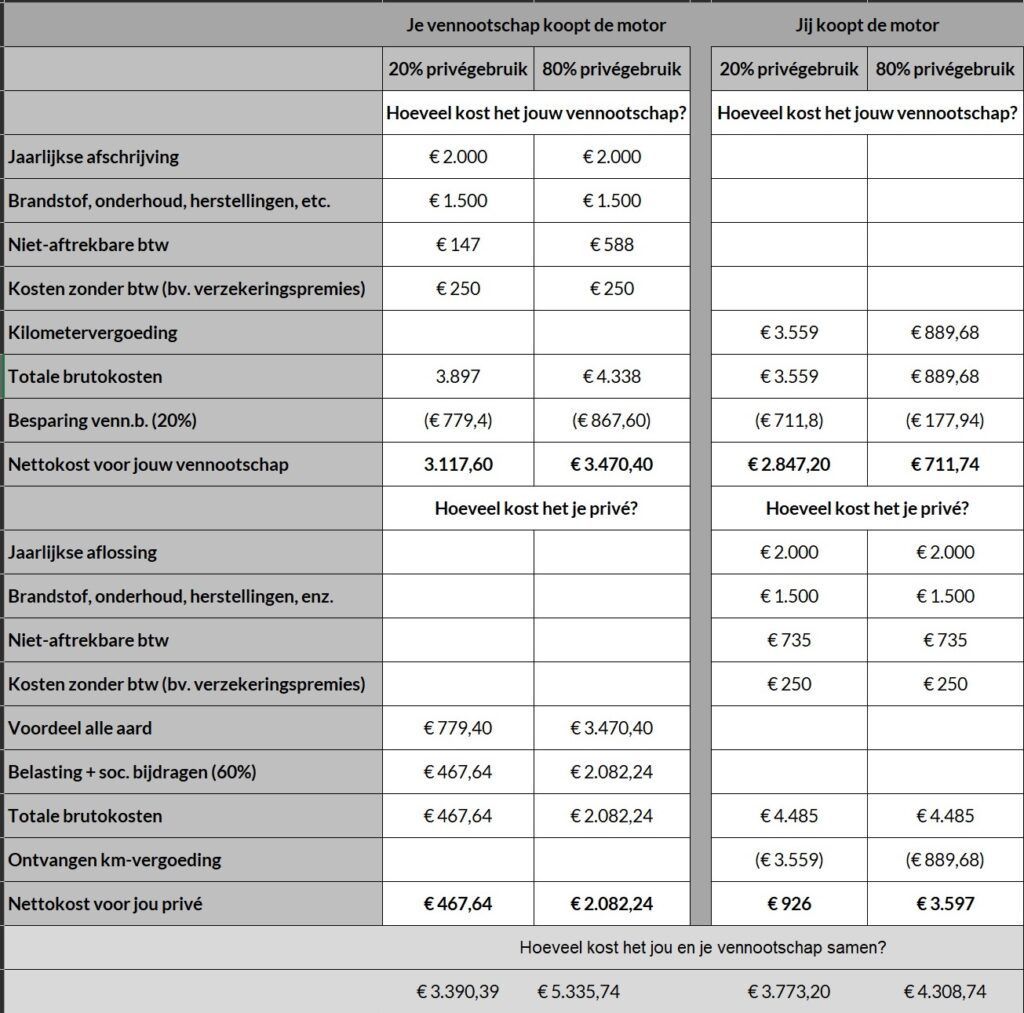

Hieronder vergelijken we even wat de investering van een moto ter waarde van 10.000 euro excl. btw jaarlijks kost in geval van aankoop privé of op de zaak. Laten we uitgaan van een realistische schatting van 12.000 km/jaar. Om een eenvoudige vergelijking te maken, kijken we alleen naar de kosten per jaar en niet naar de cashflow. We gaan ervan uit dat je de moto ook privé afschrijft op vijf jaar en vergelijken onderstaande twee hypothesen wat betreft het gebruik:

- 20% privé/80% zakelijk (9.600 beroepskilometers)

- 80% privé/20% zakelijk (2.400 beroepskilometers)

Conclusie

Bovenstaand voorbeeld maakt duidelijk dat een zakelijke aankoop alleen het beste is wanneer je voornamelijk professionele verplaatsingen maakt met je moto. Uiteraard adviseren wij altijd dat je een berekening maakt voor je eigen situatie. Hou ook rekening met de gevolgen wanneer de situatie verandert!

De aankoop van een moto via je vennootschap is alleen de beste optie wanneer je er vooral beroepsmatige verplaatsingen mee doet. Wanneer je de moto van je bedrijf regelmatig inzet voor privéverplaatsingen, dan is een zware privébelasting het gevolg. Gebruik je de moto die je aanschaft vaak privé, dan koop je die best ook privé aan.

We staan je graag bij met deskundig advies om het gebruik van je moto fiscaal te optimaliseren en wensen je hoe dan ook veel en veilig rijplezier.